原文作者:Kaiko

原文编译:Block unicorn

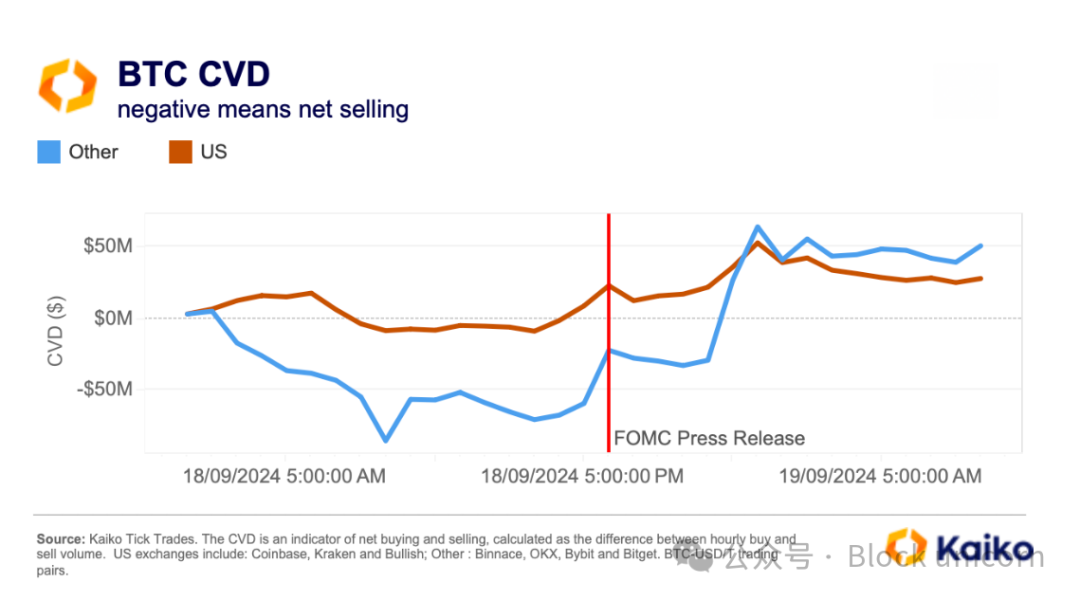

上周,美国联邦储备系统(美联储)以意外的大规模降息 50 个基点开启了宽松周期。美联储还暗示年内将再有两次降息。这一举动重燃了对美国经济软着陆的希望,即经济增长放缓而不引发衰退。对此,美股和比特币(Bitcoin)在联邦公开市场委员会(FOMC)会议后均录得显著上涨,比特币价格在宣布后的 24 小时内上涨了 5.2% 。

比特币的 CVD(累计成交量差值)——衡量现货市场净买入和卖出压力的指标——在美联储于 UTC 时间 9 月 18 日 18: 00 发布新闻稿后立即飙升。随着亚洲市场在 UTC 时间 23: 00 左右开盘,离岸交易所的买入压力进一步加大。

衍生品市场则出现了适度的资本流入。9 月 16 日至 19 日期间,比特币的未平仓合约在 Bybit、OKX 和币安(Binance)等平台上上涨了约 12% ,达到 120 亿美元。

美国央行并不是今年首个降息的主要央行。欧洲中央银行(ECB)和英格兰银行(BoE)在今年夏初就已经进行了降息。然而,这些降息的市场影响相对温和,比特币价格在 ECB 和 BoE 宣布降息后的几天内反而有所下跌。

那么,为什么市场对美联储决定的反应如此强烈呢?

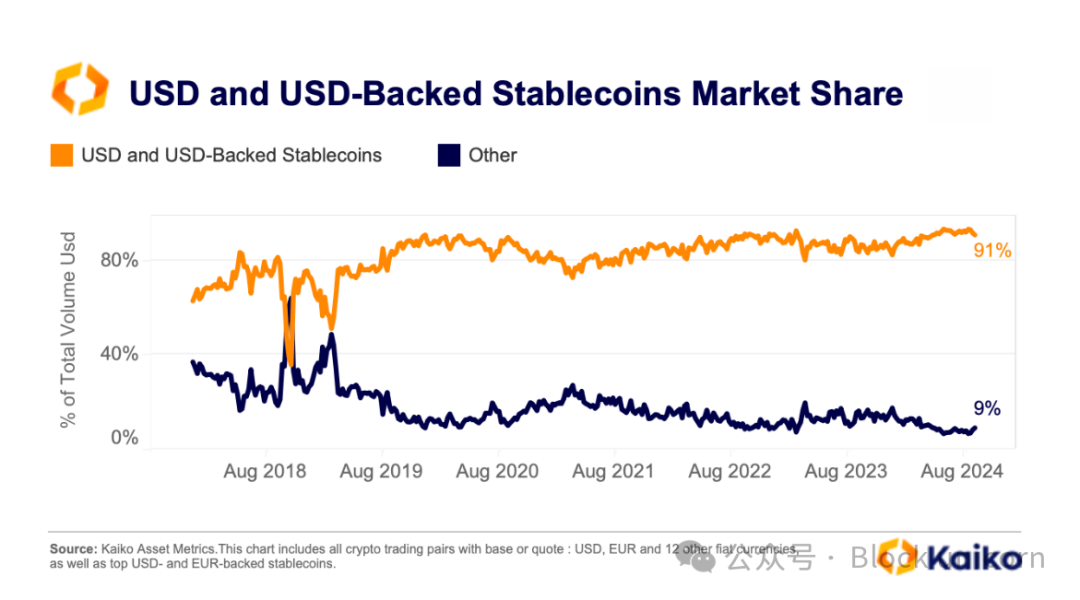

较低的美国利率通常会导致美元走弱。由于美元是比特币(BTC)的主要报价资产,美元走弱通常会推高比特币以美元计价的价格。过去几年中,美元和美元支持的稳定币在所有法币和稳定币中的交易量占比一直在稳步上升,上个月更是达到了历史新高的 93% 。

此外,美联储的宽松货币政策还会增加全球市场中的美元流动性,促使投资者寻找更高收益的替代资产,例如比特币。

值得注意的是,美元和比特币之间的历史性负相关关系在过去一个月中有所减弱, 8 月份比特币和美元指数(DXY)双双下跌,这表明其他因素也在影响这两种资产的价格走势。其中一个因素是即将到来的美国大选,例如,前总统唐纳德·特朗普目前被认为是对美元和比特币均有利的候选人。

数据要点:

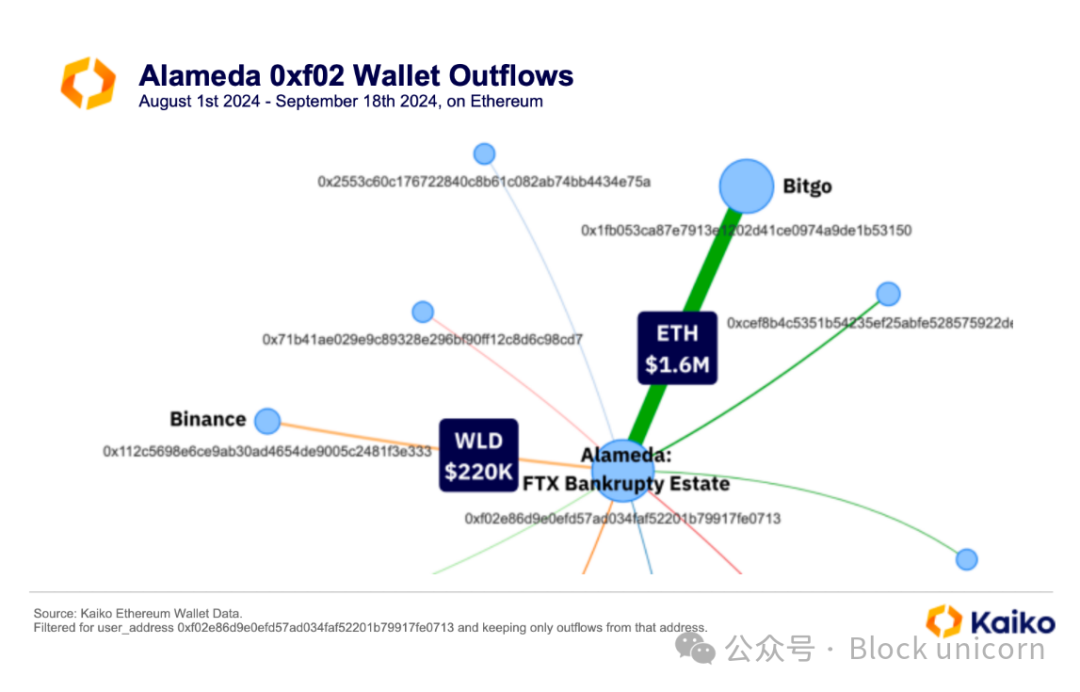

与 Alameda Research 相关的钱包正在整合资产。

据传与 FTX 的关联公司 Alameda Research 有关的加密钱包在过去一个月内积极转移资金,引发了关于 FTX 破产遗产可能正在整合资产以准备偿还债权人的猜测。今年早些时候,FTX 宣布它已收回足够的代币,能够根据申请破产时的资产价值,全额偿还大多数债权人。预计该交易所将在 10 月初的清算计划最终批准后开始还款。

通过 Kaiko 的加密钱包数据解决方案,我们调查了钱包 ( 地址为 0xf02e86d9e0efd57ad034faf52201b79917fe0713) 的资金流动。在过去一个月内,该钱包向加密托管平台 BitGo 转移了价值 160 万美元的 ETH,并向币安转移了 22 万美元的 World Coin (WLD)。

转移资产至交易所通常被视为看跌信号,因为交易者通常将资产转移到交易所是为了卖出。Alameda Research 是 Worldcoin 的早期投资者,持有 7500 万枚(价值 1.18 亿美元)的 WLD 代币。自 7 月以来,这些代币由 Worldcoin 的开发商 Tools for Humanity (TFH) 逐步解锁。

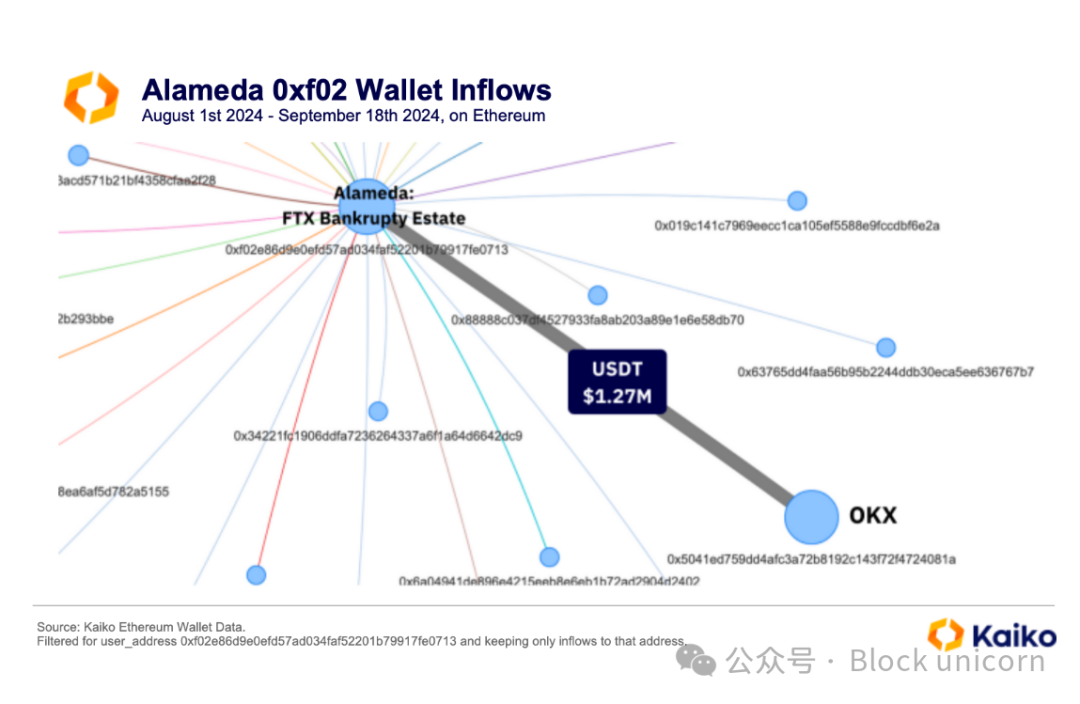

深入分析该钱包的资金流入情况表明,它通过多个小型钱包进行资产整合,这些钱包很可能是 Alameda Research 所拥有的,其中最大的一笔流入资金为来自 OKX 的 127 万美元 USDT。

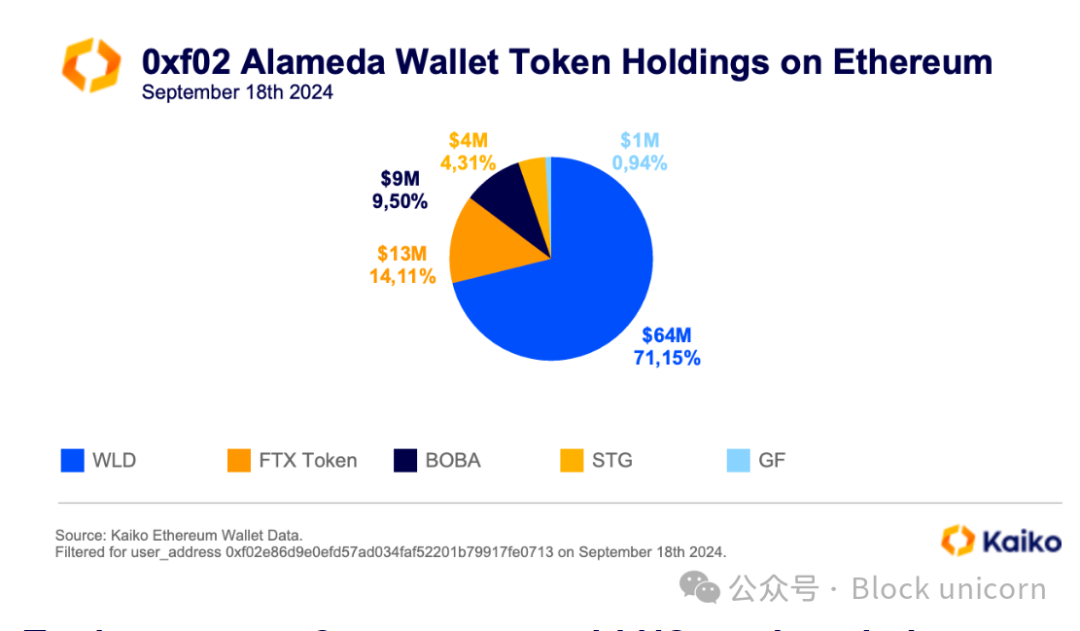

截至 9 月 18 日,Alameda 的钱包仍持有价值 6400 万美元的 WLD 代币。如果抛售这些代币,可能会对价格产生重大影响,尤其是自 7 月 24 日代币解锁以来,价格已经下跌了 30% 。其他主要持仓包括几种流动性较差的小型代币,如 FTX 的 FTT(价值 1300 万美元)和 Bona Network 的 BOBA(价值 900 万美元)代币,两者的市场深度仅为每日 70 万美元。

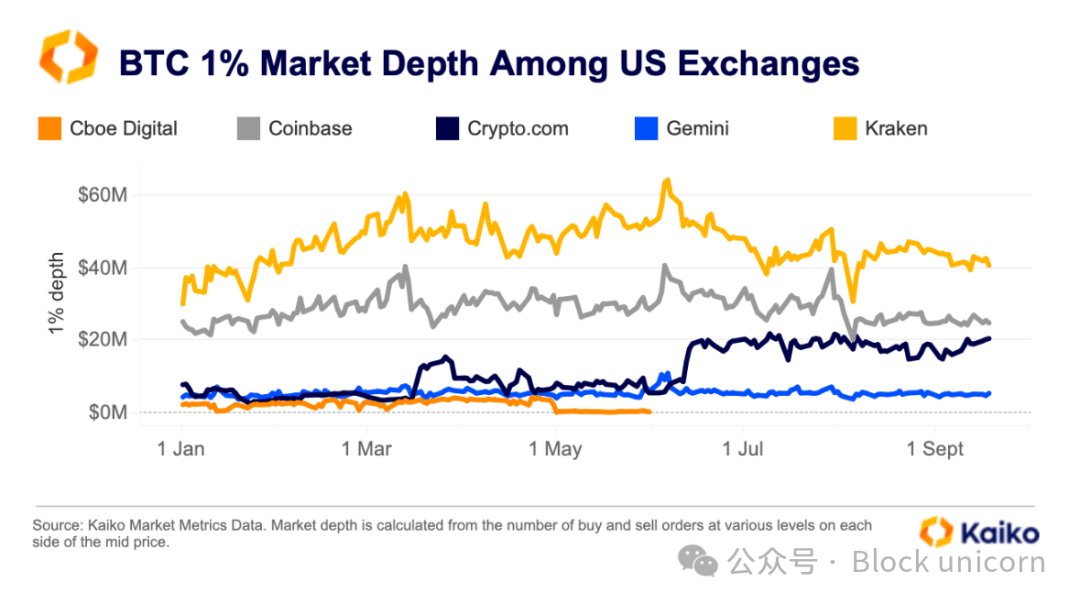

因美国市场动荡,交易者转向 Crypto.com。今年,由于监管变化和市场结构的发展,美国的加密货币交易所格局发生了变化。Cboe Digital 在 6 月关闭了其数字资产现货交易业务,专注于衍生品,尽管它早在 4 月就已宣布这一计划。

自 6 月以来,Crypto.com 的交易量和市场份额显著增长,表明其可能受益于 Cboe Digital 的关闭。交易量飙升,流动性也随之增加。夏季期间,该交易所的比特币 1% 市场深度大幅上升,超过了 Gemini,并对 Coinbase 的流动性构成了挑战。Coinbase 在第三季度甚至失去了市场份额。

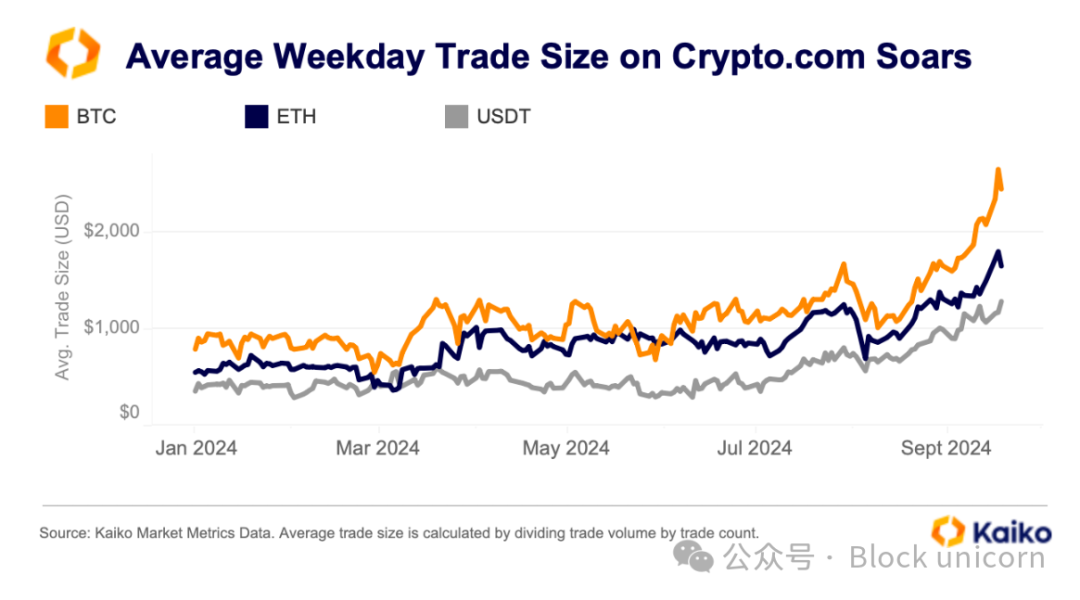

此外,Crypto.com 具有竞争力的手续费结构也可能促进了平台上的交易活动。该交易所目前对 VIP 级别客户免收做市商费用,并推出了其他促销活动。此外,Crypto.com 的费用相比其他美国交易所普遍较具竞争力。

流动性与交易量的同步增加表明做市商在 Crypto.com 上也变得更加活跃。该交易所平均交易规模的增长是另一个迹象,表明它可能从 Cboe 关闭中获得了更多交易量。

如果我们观察 BTC、ETH 和 USDT 的工作日交易情况,自 3 月份以来交易量稳步上升,夏季期间出现了明显的增长。由于 Cboe 是一个面向机构的交易平台,其平均交易规模远高于大多数零售平台。Crypto.com 上交易规模的上升表明机构活动的增加。

为什么山寨币的流动性越来越集中?

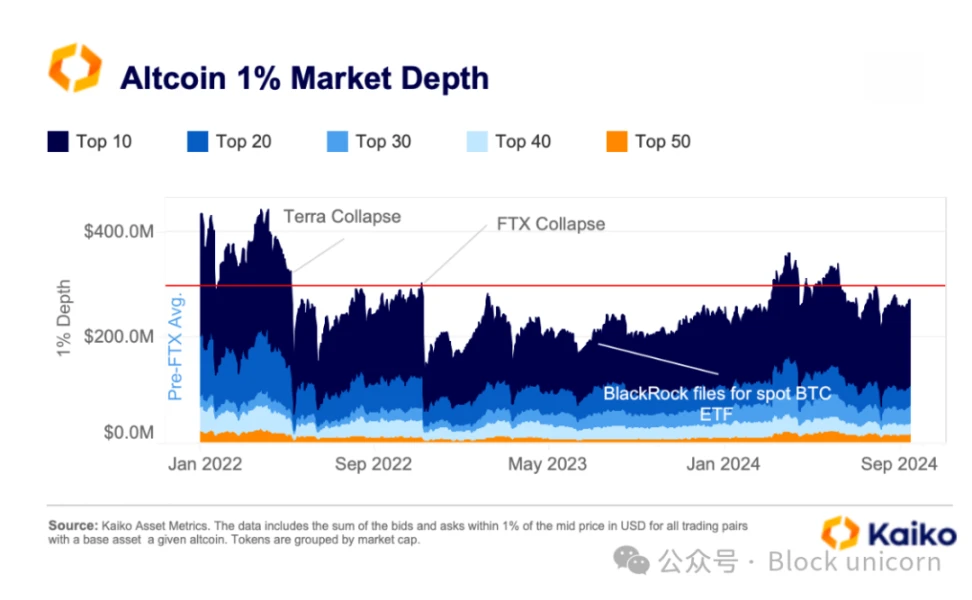

尽管过去几个月波动性很大,山寨币的 1% 市场深度在第三季度保持相对平稳,维持在 2.7 亿美元,表明尽管持续的波动性,做市商依然在提供流动性。

山寨币的流动性受到 FTX 和 Terra 崩溃的重大影响, 2022 年 4 月至 12 月之间流动性下降了超过 60% 。不过,在过去一年中,流动性逐渐改善,在 2024 年第一季度超过了 FTX 崩溃前的平均水平,但在第三季度又有所回落。

然而,按资产类别划分,这一趋势的恢复并不均衡。山寨币的流动性越来越集中,大型币种相对于小型资产的表现更为突出。

截至 9 月初,市值前十的山寨币占总市场深度的 60% ,而 2022 年初这一比例约为 50% 。相比之下,前 20 名山寨币的市场份额在同一时期大幅下降,从 27% 降至 14% 。

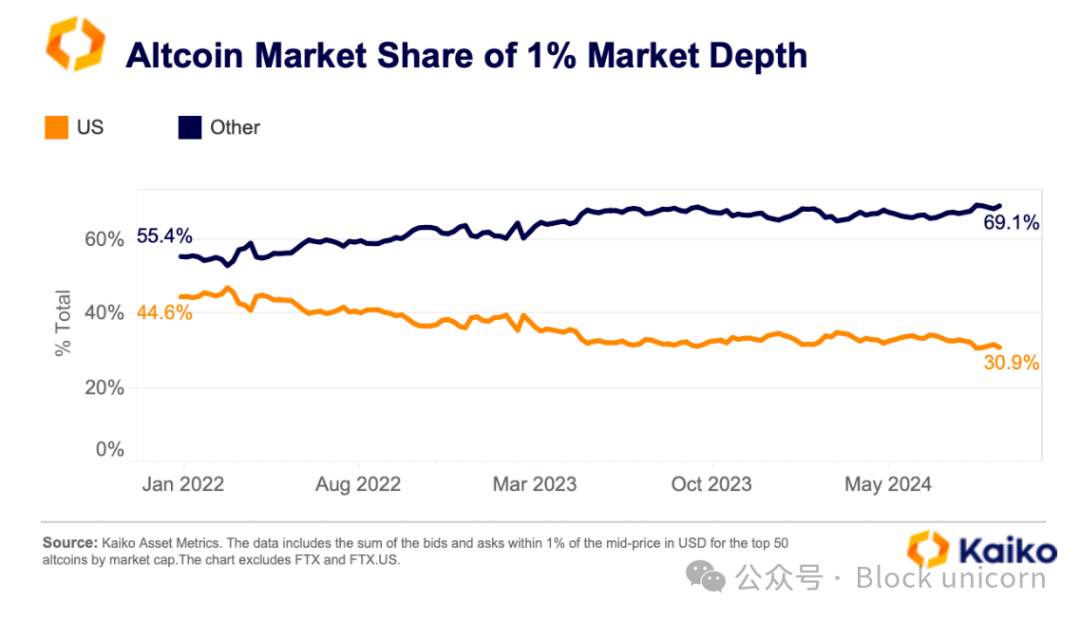

此外,山寨币的流动性也越来越集中在离岸交易所。这些交易所占总山寨币深度的份额已从 2022 年初的 55% 上升至 69% ,这一趋势主要受到大型和中型市值山寨币的推动。

我们观察到比特币流动性出现相反的趋势,美国交易所相对于离岸市场的份额有所上升。这表明一些做市商可能已经降低了投资组合风险或转向了比特币。

2024 年交易所上市降温

全球监管审查的加剧显著改变了加密货币交易所的上市策略,导致新上市数量相比于 2021 年牛市明显放缓。

然而,仅关注新上市的名义数量并不能全面反映交易所如何扩展其产品线。为了提供更清晰的视角,我们比较了新上市数量与各交易所活跃交易对的总数量的比例。

在 2024 年,Binance 新增了超过 300 个交易对,排名第二,仅次于 MEXC。然而,这些新增交易对仅占其总产品的 27% ,在上市扩展方面落后于 Bybit、Poloniex 和 OKX。

总部位于美国的交易所则更加保守,新上市的交易对仅占其现有产品的 4% 到 15% 。例如,Coinbase 在 2024 年仅推出了 29 个新交易对,与 2021 年相比下降了十倍。

总体而言,今年主要交易所的新上市交易对仅占现有交易对的约 20% ,与 2021 年高峰时期的 50% 平均水平相比大幅下降。

美国总统竞选引发加密市场波动

数字资产在两位主要美国总统候选人中成为一个日益突出的议题。前总统特朗普数月前承诺支持比特币及其相关领域,并计划在未来几周推出自己的加密货币项目。许多市场参与者认为,这位共和党候选人对比特币的支持是积极的。

然而,这也可能是一把双刃剑,正如最近的辩论所示。在辩论期间,比特币价格下跌,市场对特朗普与哈里斯的表现反应不佳。

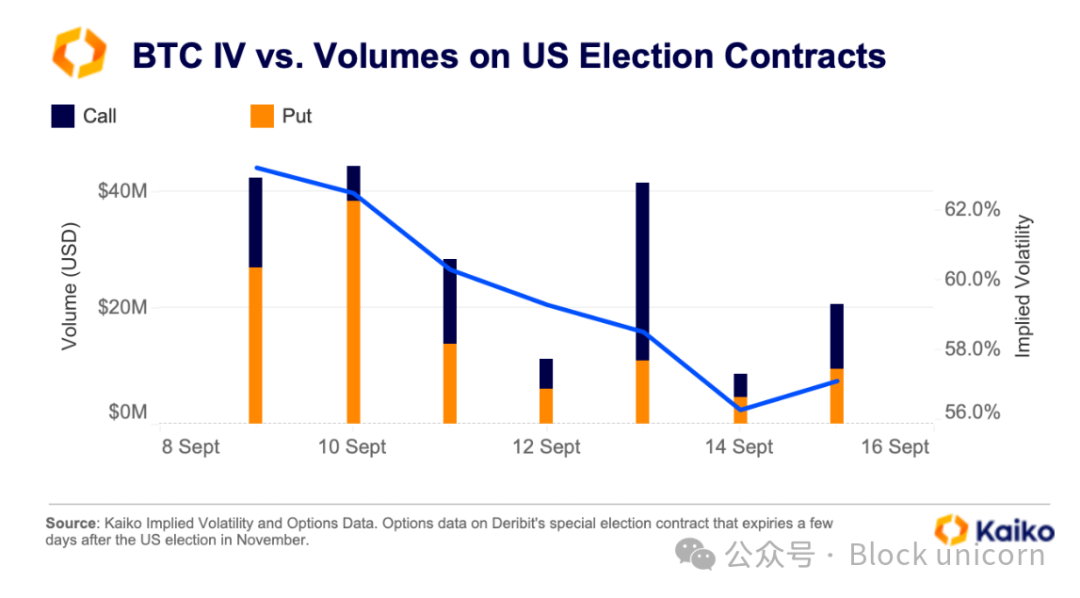

在辩论前,Deribit 的 11 月 8 日比特币期权合约的隐含波动性激增,这些合约在美国投票后仅 3 天到期。在辩论期间,特别选举合约的交易量飙升至 4000 万美元以上,交易者主要购买看跌期权,这在比特币价格下跌时获利。

美国大选在接下来的几周可能会继续成为加剧市场波动的来源,因为我们已进入选举周期的最后阶段。尽管比特币和数字资产在 2020 年竞选中并未成为焦点,但这次它们的重要性日益增加。前总统唐纳德·特朗普早早表明立场,承诺支持美国的数字资产,并在 8 月的比特币大会上发言。虽然卡马拉·哈里斯对数字资产的支持较少表达,但现任副总统在周日的筹款活动中表示,她将支持数字资产的创新。